Циклы шумихи #

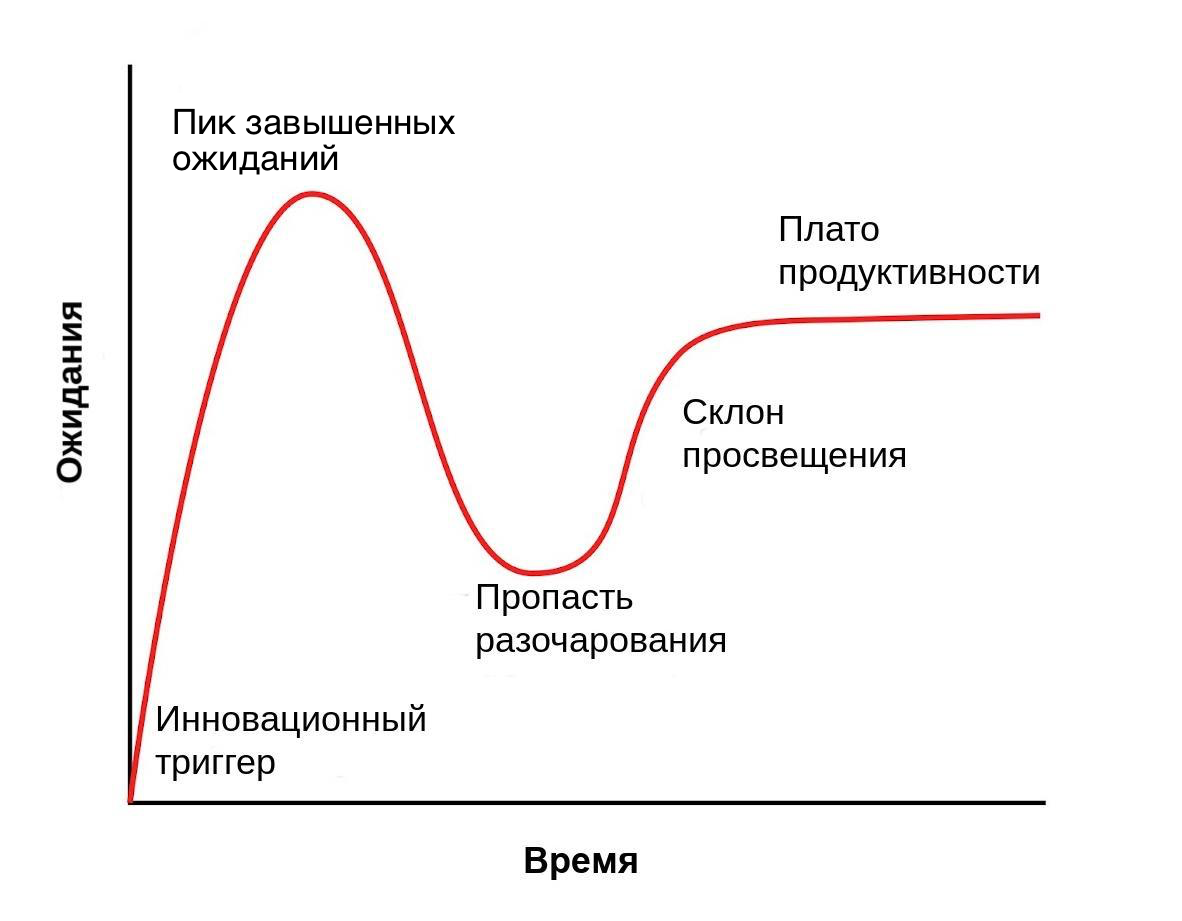

Хотя не существует априорных правил касаемо пути монетизации денежного товара, за относительно короткую историю монетизации биткоина обнаружился любопытный паттерн. Цена биткоина, по-видимому, следует фрактальной модели возрастающей величины, где каждая итерация фрактала соответствует классической форме “циклa шумихи” Гартнера (Gartner hype cycle), как показано на графике ниже.

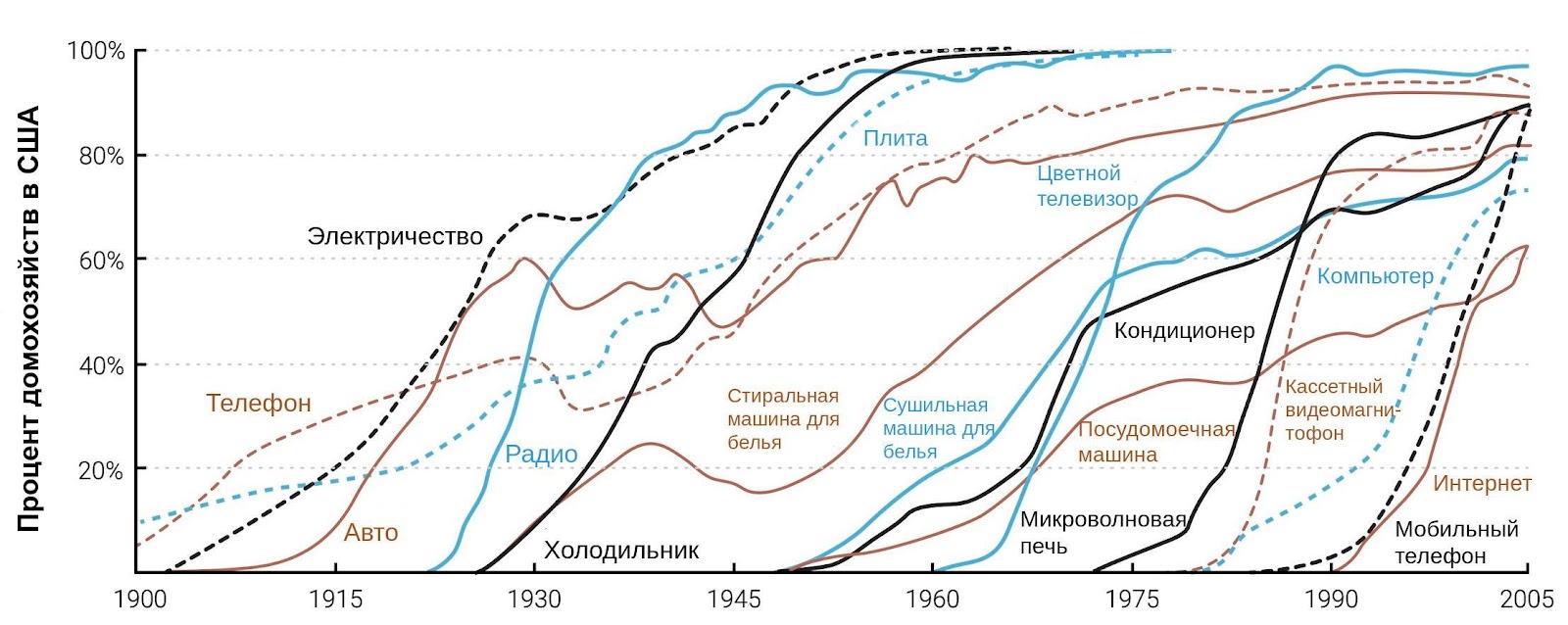

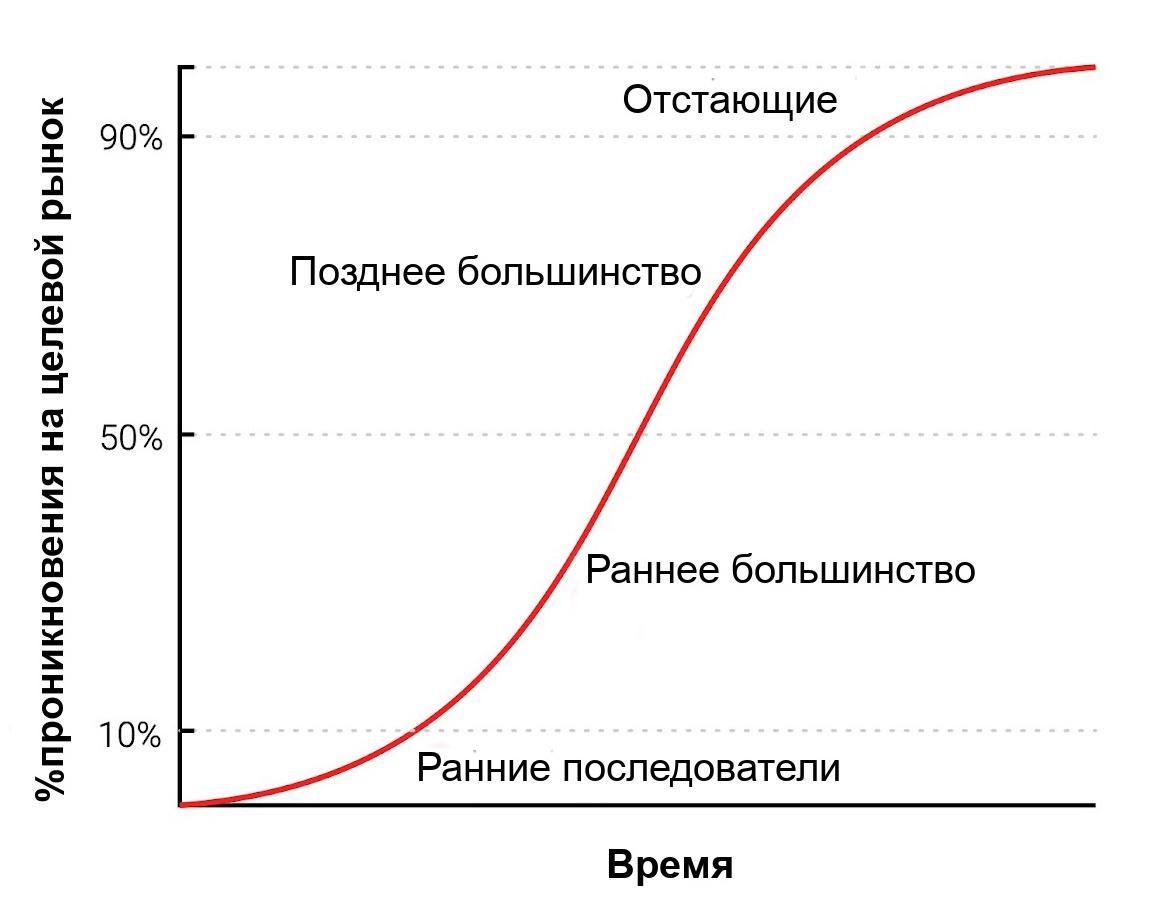

В своей статье “Спекулятивное принятие биткоинa / теория цен” Майкл Кейси утверждает, что расширяющиеся циклы зрелости представляют собой этапы стандартной S-образной кривой принятия, которой следовали многие революционные технологии по мере их широкого освоения обществом 1.

Кривые принятия различных потребительских товаров

Каждый “цикл шумихи” Гартнера (также известный как кривая зрелости технологий) начинается со взрыва энтузиазма по поводу новой технологии, и ее цена поднимается участниками рынка, которые “достижимы” в данной итерации. Самые ранние покупатели в “циклe шумихи” Гартнера обычно твердо убеждены в революционном характере технологии, в которую они инвестируют. В конце концов, рынок испытывает спад энтузиазма, когда запас новых участников, заинтересованных в технологии, исчерпывается. B покупке начинают доминировать спекулянты, которых быстрая прибыль интересует больше, чем базовая технология.

После пика “циклa шумихи” цены быстро падают, а спекулятивный пыл сменяется отчаянием, насмешками общественности и ощущением того, что технология вовсе не была преобразующей. В конечном итоге цена достигает дна и образует плато, где к первоначальным инвесторам, имевшим твердую убежденность, присоединяется новая когорта, которая смогла выдержать “боль” краха цен и оценила важность технологии.

Плато длится долгое время и образует, по выражению Кейси, “стабильный скучный минимум”. Во время плато общественный интерес к технологии будет снижаться, но она будет продолжать развиваться, и количество сторонников будет медленно расти. Затем закладывается новая база для следующей итерации “циклa шумихи”, поскольку внешние наблюдатели признают, что технология не исчезнет и что инвестирование в нее может быть не таким рискованным, как казалось на этапе краха цикла. Следующая итерация “циклa шумихи” приведет к гораздо большему количеству последователей и будет гораздо более масштабной.

Очень немногие участники итерации “циклa шумихи” смогут правильно предугадать, насколько высоко поднимутся цены в этом цикле. Как правило цены достигают значений, которые большинству инвесторов показались бы абсурдными на самых ранних стадиях цикла. Когда цикл заканчивается, средства массовой информации обычно приписывают обвалу популярную причину. Хотя заявленная причина, такая как сбой в работе биржи, может быть предшествующим событием, она не является основной причиной завершения цикла. “Циклы шумихи” заканчиваются когда иссякает число участников рынка, доступных в этой итерации.

Показательно, что с конца 1970-х до начала 2000-х годов золото следовало классическому паттерну “циклa шумихи”. Таким образом, можно предположить, что “цикл шумихи” – это социальная динамика, присущая процессу монетизации.

Когорты Гартнера #

До запуска биржи MtGox в июле 2010 года на крошечном рынке биткоинa не было заметно “циклов шумихи”. На рынке доминировал узкий круг криптографов, компьютерных ученых и шифропанков, которые уже были готовы оценить важность новаторского изобретения Сатоши Накамото. Они первыми стали утверждать, что протокол Биткоина не имеет технических недостатков. Цены устанавливались либо путем прямого обмена, либо путем бартерных сделок, как, например, покупка Ласло Хайничем двух пицц за 10 000 биткоинов. Цена биткоинa в эти первые дни оставалась значительно ниже 1 доллара.

После установления первой биржевой цены в 2010 году рынок биткоинa стал свидетелем четырех основных “циклов шумихи”. Оглядываясь назад, мы можем точно определить ценовые диапазоны предыдущих “циклов шумихи” рынка. Мы также можем качественно определить когорту инвесторов, связанных с каждой итерацией предыдущих циклов.

$0.06 – $30 (июль 2010 г. – июль 2011 г.): Первый цикл привлек постоянный поток идеологически мотивированных инвесторов, ослепленных потенциалом цифровых денег без “гражданства”. Либертарианцы, такие как Роджер Вер и Росс Ульбрихт, были заинтересованы в Биткоине из-за антиправительственной деятельности, которaя сталa бы возможнa, если бы зарождающаяся технология получила широкое распространение. Цикл достиг своего апогея всего через месяц после того, как Gawker опубликовал широко известную статью о Биткоине и его использовании на веб-сайте, известном как Silk Road, который был создан Ульбрихтом. Silk Road облегчал покупку запрещенных веществ с помощью биткоинов и стал первым источником спроса на цифровую валюту.

$30 – $1,154 (август 2011 г. – декабрь 2013 г.): Второй цикл ознаменовался приходом самых бесстрашных инвесторов, таких как аргентинец Венсес Касарес, которые были готовы сделать ставку на “иконоборческую” и еще не проверенную временем технологию. Он увидел в биткоине потенциальное лекарство от экономических последствий гиперинфляции, с которыми он столкнулся в детстве. Блестящий серийный предприниматель с хорошими связями, Касарес, известен тем, что “проповедовал” Биткоин одним из самых выдающихся технологов и инвесторов в Кремниевой долине. Касарес стал известен как нулевой пациент за распространение так называемого “вируса разума”.

Близнецы Уинклвосс, которые судились с Марком Цукербергом по поводу основания Facebook и получили от компании крупную компенсацию, также были участниками второго “циклa шумихи”. Получив крупную выплату от Facebook, близнецы Уинклвосс праздновали на Ибице, когда случайная встреча с инвестором Дэвидом Азаром впервые открыла им эту новую инвестиционную возможность. Они в одночасье были заинтригованы услышанным, и в конечном итоге использовали свой новообретенный капитал для инвестирования в биткоин.

Инвесторы во время первого и второго “циклов шумихи” биткоина были готовы отважиться на использование запутанных и рискованных каналов ликвидности, через которые можно было приобрести монеты. Основным источником ликвидности на рынке в этот период была японская биржа MtGox, которой руководил заведомо некомпетентный и недобросовестный Марк Карпелес, позже признанный виновным в крахе биржи и получивший за это тюремный срок.

$1,154 – $19,600 долларов США (январь 2014 г. – декабрь 2017 г.): Третий “цикл шумихи” привлек первую крупную волну инвесторов, не имевших идеологического сходства с духом шифропанка, который породил Биткоин. С точки зрения S-образной кривой принятия, эти новые инвесторы могут быть признаны “ранними последователями”.

Анализ блокчейна и биржевых данных за этот период, проведенный Вилли Ву, показывает, что в когорте новых участников преобладали розничные инвесторы, и что глобальное число пользователей выросло с примерно 1-2 миллионов инвесторов до более чем 14 миллионов 2. Цикл закончился спекулятивным рвением, вызванным запуском легиона альтернативных криптовалют (альткоинов), конкурирующих с биткоином за доминирование на рынке. Подавляющее большинство этих альткоинов с тех пор канули в небытие.

Стоит отметить, что рост цены биткоина во время вышеупомянутых циклов в значительной степени связан с увеличением ликвидности и легкостью, с которой инвесторы могли покупать биткоины. Во время первых двух “циклов шумихи” MtGox был основным источником ликвидности биткоина. Безопасное приобретение биткоинов на этой плохо работающей бирже оставалось слишком сложным для подавляющего большинства. Только самые технологически подкованные инвесторы не испытывали трудностей при использовании этой площадки. Кроме того, многие из тех, кому удалось перевести деньги на MtGox, в конечном итоге столкнулись с потерей средств в результате взлома и последовавшего за ним закрытия биржи. К началу третьего “циклa шумихи” у MtGox начали появляться конкуренты. Однако даже после краха MtGox и его замены более компетентными конкурентами, инвесторы, желающие вложить средства в биткоин, все еще сталкивались с значительными препятствиями. Банки часто не хотели иметь дело с биржами, а такие биржи как Coinbase, не могли поддерживать постоянную доступность своих услуг при интенсивном использовании биржи. Новоиспеченная финансовая инфраструктура оставалась мягко говоря случае шаткой.

Только после окончания третьего “циклa шумихи” и двухлетнего затишья рыночной цены биткоина ,были разработаны более зрелые и глубокие источники ликвидности; примеры включают внебиржевых брокеров, регулируемые биржи, которые повысили свою надежность, и фьючерсные рынки, такие как Чикагская товарная биржа. Когда в 2020 году начался четвертый “цикл шумихи”, покупка биткоинов стала относительно легкой и безопасной для розничных и институциональных инвесторов.

$19,600 – ? (Январь 2018 г. – ?): На момент написания данной книги рынок биткоина переживает свой четвертый крупный “цикл шумихи”. Поскольку источники ликвидности углубились и стали более зрелыми, крупные институциональные инвесторы теперь способны принимать участие в происходящем. Такие известные управляющие капиталом, как Пол Тюдор Джонс и Стэнли Дракенмиллер, выделили часть своих средств на приобретение биткоина. Наряду с фондами управления капиталом, публичные компании Tesla, MicroStrategy и Square выделили часть, – а в случае MicroStrategy, всю – своей корпоративной казны для хранения актива, создав прецедент для других крупных корпораций сделать то же самое.

По мере взросления рынка биткоина институциональный спрос скорее всего будет играть важную роль в текущем “циклe шумихи”. Как написал в записке для клиентов Филип Грэдуэлл, генеральный директор компании Chainalysis, занимающейся блокчейн-аналитикой:

Роль институциональных инвесторов становится все более очевидной в данных… Спрос на фиатных биржах определяется североамериканскими инвесторами, а также значительным интересом со стороны институциональных покупателей 3.

Исследование, проведенное Центром Альтернативных Финансов Кембриджского университета, показало, что к третьему кварталу 2020 года во всем мире насчитывалось “в общей сложности до 101 миллиона уникальных пользователей криптоактивов” 4. Похоже, что во время текущего “циклa шумихи” биткоин готов перейти от фазы “ранних последователей” S-образной кривой глобального принятия к “раннему большинству”. Наличие регулируемого фьючерсного рынка прокладывает путь к возможному созданию Биткоин-ETF, который затем откроет “позднее большинство” и “отстающих” в последующих “циклax шумихи”.

Хотя невозможно предсказать, точные масштабы текущего цикла,было бы разумно предположить, что в текущем цикле биткоин достигнет значительной доли рыночной капитализации золота – своего ближайшего родственника в глобальном семействе финансовых активов.

Эффект халвинга #

Биткоины производятся путем конкурентного процесса, известного как майнинг, который требует затрат вычислительной энергии. График добычи биткоинов предопределен протоколом, и, по замыслу, примерно каждые 10 минут один из майнеров (компьютеров, участвующих в обеспечении безопасности сети Биткоин) добывает новый блок. Каждый раз, когда майнер успешно добывает блок, он получает фиксированное количество биткоинов, и это вознаграждение известно как награда за блок. Hаграда за найденный блок является первоначальным источником всех монет, добываемых в сети Биткоин.

В ходе события, известного как халвинг, приблизительно каждые четыре года или, если быть точнее, каждые 210,000 блоков, награда за найденный блок уменьшается вдвое. В течение первых четырех лет существования Биткоина каждый блок приносил вознаграждение в размере 50 биткоинов. В течение следующих четырех лет награда за блок составляла 25 биткоинов. В нынешнюю эпоху, которая началась в мае 2020 года, каждый блок вознаграждает майнеров всего лишь 6.25 биткоина. По приблизительным подсчетам к 2140 году награда за блок снизится до нуля, и новые биткоины не будут добываться. Важный вопрос для инвесторов заключается в том, как халвинг влияет на уровень цены биткоина и может ли этот четырехлетний шок предложения быть адекватно “оценен” рынком.

Биткоин-протокол подразумевает, что количество вычислительной энергии, необходимой для майнинга блока периодически корректируется, чтобы поддерживать относительно постоянный объем добываемых биткоинов во время каждой эпохи халвинга. Если вычислительные ресурсы, затрачиваемые на майнинг, увеличиваются, сложность майнинга растет. Соответственно, добыча новых биткоинов становится более дорогостоящей. Эта корректировка сложности имеет тенденцию превращать майнеров в маржинальных производителей. То есть прибыль от майнинга со временем стремится к нулю. Из-за маржинальности майнинга майнерам обычно приходится продавать бóльшую часть добытых ими биткоинов, чтобы покрыть постоянные расходы на электроэнергию. Таким образом, майнеры оказывают постоянное негативное давление на цену биткоина. Когда происходит халвинг, это давление со стороны майнеров снижается примерно вдвое.

При прочих равных условиях, если бы спрос на биткоины оставался постоянным, халвинг привел бы к росту спроса относительно предложения, что вызвало бы рост цены. Учитывая заранее известные приблизительные даты каждого халвинга, казалось бы, что участники рынка должны быть в состоянии предвидеть это событие и “оценить” его. Тем не менее, исторически сложилось так, что халвинги не были адекватно оценены и цена биткоина резко возрастала после каждого халвингa. Существует предположение, что халвинг Биткоина является причиной его периодических “циклов шумихи”.

Как мы видели ранее в этой главе, когда “цикл шумихи” биткоинa заканчивается, цена резко падает. Затем устанавливется равновесие, при котором спрос со стороны покупателей с твердой убежденностью соответствует предложению со стороны спекулянтов, стремящихся уйти с рынка, а также майнеров, продающих криптовалюту, чтобы покрыть издержки производства. Xалвинг нарушает возможное равновесие, и предложение доступных на рынке биткоинов медленно, но уверенно переходит в руки долгосрочных держателей. По мере того, как объемы торгуемых биткоинов уменьшаются, рыночная цена биткоина начинает расти. Рост цены, в свою очередь, запускает классический феномен “стадного безумия”, и наступает параболическая фаза “циклa шумихи”.

Когда халвинг запускает новый “цикл шумихи”, неизвестно насколько велика будет группа участников этого цикла, и в какой степени члены этой когорты будут готовы вложить свои сбережения в биткоин. Это является потенциальной причиной того, почему предыдущие халвинги исторически не были оценены. Усложняют ситуацию комплексные циклы обратной связи, связанные с монетизацией. Мы уже отмечали, что, когда некоторые инвесторы решают сберегать свои накопления в биткоине, они не только действуют как пассивные инвесторы, но и становятся активными проповедниками превосходства биткоина как средства сбережения для других. Степень, в которой эта пропаганда увеличивает когорту, возможно, не поддается измерению.

Вступление национальных государств #

Последний “цикл шумихи” биткоина начнется тогда, когда национальные государства начнут запасаться им в качестве части своих валютных резервов. Рыночная капитализация биткоина в настоящее время слишком мала, чтобы считать его жизнеспособным дополнением к резервам для большинства стран. Однако по мере роста интереса частного сектора и приближения капитализации биткоина к капитализации золота, он станет достаточно ликвидным для того, чтобы большинство государств смогли вступить в игру на этом рынке. Первое государство, которое официально добавит биткоин в свои резервы, вполне вероятно, вызовет бурную реакцию у других государств. Государства, которые раньше всех примут биткоин, получат наибольшую выгоду для своих балансов, если биткоин в конечном итоге станет мировой резервной валютой. К сожалению, скорее всего, именно государства с самой сильной исполнительной властью, например, такие диктатуры, как Северная Корея, будут накапливать биткоины раньше всех. Нежелание видеть, как такие государства улучшают свое финансовое положение, и присущая западным демократиям слабость исполнительной власти заставят их медлить и отставать в накоплении биткоинов для своих резервов.

Ирония заключается в том, что Соединенные Штаты в настоящее время являются одной из стран, наиболее открытых в своей регуляторной позиции по отношению к биткоину, в то время как Китай и Россия настроены наиболее враждебно. Eсли биткоин заменит доллар в качестве мировой резервной валюты, то США рискуют больше всех ухудшить свое геополитическое положение. В 1960-х Шарль де Голль раскритиковал “непомерную привилегию”, которую США получили от международного валютного порядка, созданного ими на Бреттон-Вудской конференции 1944 года. Правительства России и Китая еще не осознали геостратегических преимуществ биткоина как резервной валюты. В настоящее время они озабочены тем, какое влияние он может оказать на их внутренние рынки. Подобно де Голлю в 1960-х годах, который угрожал восстановить классический золотой стандарт в ответ на непомерную привилегию США, китайцы и русские со временем осознают преимущества большой резервной позиции в несуверенном средстве сбережения. С наибольшей концентрацией майнинговыx мощностей по добыче биткоина в Китае, китайское государство уже имеет явное преимущество в возможности пополнения своих запасов биткоинов.

Соединенные Штаты гордятся тем, что являются нацией инноваторов, а Кремниевая долина является жемчужиной американской экономики. До сих пор Кремниевая долина в основном доминировала в разговоре о том, какую позицию должны занимать регулирующие органы по отношению к Биткоину. Тем не менее, банковская индустрия и Федеральная резервная система США, наконец, впервые осознали какую угрозу биткоин представляет для денежной политики США, если он станет мировой резервной валютой. The Wall Street Journal, известный как рупор Федеральной резервной системы, опубликовал комментарий об угрозе, которую биткоин представляет для денежно-кредитной политики США:

Есть и другая опасность, возможно, даже более серьезная с точки зрения центральных банков и регулирующих органов: биткоин может и не рухнуть. Если спекулятивный пыл в криптовалюте является лишь предвестником ее широкого использования в качестве альтернативы доллару, он будет угрожать денежной монополии центральных банков 5.

В ближайшие годы развернется ожесточенная борьба между предпринимателями и новаторами. Одни будут пытаться сохранить биткоин свободным от регулятивного контроля, банковской индустрии и центральных банков. В то время как другие будут использовать свое влияние для продвижения регулирования биткоина, чтобы предотвратить разрушение своей индустрии и полномочий по выпуску денег.

Переход к средству обмена #

Денежный товар не может стать общепринятым средством обмена (стандартное экономическое определение денег) до того, как он будет широко цениться, по той тавтологической причине, что товар, который не ценится, не будет принят в обмен.

В процессе того, как денежный товар становится общепризнанным, и следовательно, средствoм сбережения, его покупательная способность резко возрастает, создавая альтернативные издержки для отказа от его использования в обмене. Только когда разница между использованием товара в качестве средствa сбережения и средства обмена снижается до приемлемо низкого уровня, он может стать общепринятым средством обмена.

Иначе говоря, денежный товар станет пригодным средством обмена только тогда, когда сумма альтернативных и транзакционных издержек использования его в обмене опускается ниже издержек торговли без него.

В обществе, основанном на бартере, переход средства сбережения к средству обмена может происходить даже тогда, когда покупательная способность денежного товара увеличивается, поскольку транзакционные издержки бартерной торговли чрезвычайно высоки. В развитой экономике, где транзакционные издержки низки, зарождающееся и быстро дорожающее средство сбережения, такое как биткоин, можно использовать в качестве средства обмена, хотя и в ограниченных масштабах. Примером может служить рынок наркотиков, где покупатели готовы пожертвовать возможностью обладания биткоинами, чтобы свести к минимуму существенный риск покупки наркотиков за фиатную валюту.

Однако существуют серьезные институциональные барьеры, препятствующие тому, чтобы зарождающееся средство сбережения стало общепринятым средством обмена в развитом обществе. Государства используют налогообложение как мощное средство защиты своих суверенных денег от вытеснения иx конкурирующими денежными товарами. Мало того, что суверенные деньги пользуются преимуществом постоянного источника спроса, поскольку налоги переводятся только в этой форме, но и конкурирующие денежные товары облагаются налогом всякий раз, когда они обмениваются по более высокой стоимости. Этот последний вид налогообложения создает значительные препятствия для использования средств сбережения в качестве средства обмена.

Однако эти многочисленные препятствия не станут непреодолимым барьером для исключительных денежных товаров. Если доверие общества к суверенной валюте исчезает, государство ждет гиперинфляция. В этом случае стоимость национальных денег в первую очередь падает по отношению к стоимости ликвидных товаров, таких как золото или иностранная валюта, например доллар США. Затем гиперинфляция оказывает влияние и на обычные товары, такие как недвижимость и сырьевые товары. Архетипичный образ гиперинфляции – пустой магазин, где покупатели раскупили все товары, опасаясь, что завтра их деньги могут уже ничего не стоить.

В конечном итоге, когда вера полностью утрачена во время гиперинфляции, суверенные деньги больше не будут приниматься никем, и общество либо перейдет к бартеру, либо денежная единица будет полностью заменена в качестве средства обмена. Примером этого процесса является замена доллара Зимбабве на доллар США. Замена суверенных денег на иностранные усложняется дефицитом иностранных денег и отсутствием иностранных банковских учреждений для обеспечения ликвидности.Возможность легко переводить биткоины за границу и отсутствие необходимости в банковской системе делает криптовалюту идеальной альтернативой для государств, подвергшихся гиперинфляции. В ближайшие годы, поскольку фиатные деньги продолжают следовать своей исторической тенденции к окончательному обесцениванию, биткоин станет все более популярным выбором для глобальных сбережений. Когда государственные валюты потерпят крах и будут заменены биткоином, он превратится из средства сбережения в этом обществе в общепринятое средство обмена. Даниэль Кравиц ввел термин “гипербиткоинизация” для описания этого процесса 6.

http://bullishcaseforbitcoin.com/references/speculative-adoption-theory ↩︎

http://bullishcaseforbitcoin.com/references/willy-woo-data ↩︎

http://bullishcaseforbitcoin.com/references/gradwell-quote ↩︎

http://bullishcaseforbitcoin.com/references/benchmarking-study ↩︎

http://bullishcaseforbitcoin.com/references/hyperbitcoinization ↩︎